Zuletzt aktualisiert am 17. Juli 2023

Gewinne mit Kryptowährungen nicht versteuert: Vorsicht, es drohen harte Strafen!

Kryptowährungen wie Bitcoin, Ethereum, Binance Coin, Tether oder Ripple tauchen oft im Zusammenhang mit illegalen Machenschaften und Betrug im Internet auf. Doch nicht nur für die Bestellung illegaler Waren im Darknet werden die digitalen Währungen genutzt, sondern ebenso als Anlage.

Hier muss man jedoch wissen: Kryptowährungen wie Bitcoin sind steuerrechtlich relevant. Sie werden von der Finanzverwaltung wie Fremdwährungen behandelt. Auch wenn die steuerliche Behandlung von Gewinnen aus dem Handel mit Kryptowährungen noch nicht abschließend geklärt ist, droht Gefahr, wegen Steuerhinterziehung verurteilt zu werden. Wir haben uns die aktuelle Rechtslage genauer angesehen.

Hier finden Sie Antworten auf folgende Fragen:

- Muss ich Gewinne ans Finanzamt melden?

- Müssen Gewinne versteuert werden?

- Welche Strafe droht?

- Was nutzt eine Selbstanzeige?

- Droht eine Hausdurchsuchung?

- Wie hilft mir ein Anwalt?

Ihnen wird eine Steuerhinterziehung im Zusammenhang mit Kryptowährungen vorgeworfen?

Keine Zeit verlieren

Jetzt Kontakt aufnehmen!

- Erfahrene Anwälte für Steuerstrafrecht

- Schnelle Hilfe - deutschlandweit

- Kostenlose Ersteinschätzung

Unsere Anwälte sind für Sie auch über WhatsApp erreichbar:

Hier finden Sie unser Kontaktformular

Muss ich Gewinne durch Kryptowährungen dem Finanzamt melden?

Die Steuerpflicht bei Krypto-Handel ist noch nicht abschließend geklärt, wie Sie im nächsten Kapitel erfahren werden. Die Anzeigepflicht hingegen schon. Eine steuerliche Anzeigepflicht bei Kryptowährungen wie Bitcoin, Ripple oder Ethereum beginnt grundsätzlich mit dem Erzielen von Gewinnen. Der gesamte Gewinn aus dem Handel mit der digitalen Währung muss gegenüber dem Finanzamt offengelegt werden. Als Steuerpflichtiger schuldet man bei der Angabe jedoch keine steuerrechtliche Einordnung des Gewinns. Das bloße Halten von Kryptowährungen ist ebenso nicht anzeigepflichtig.

Der steuerlichen Anzeigepflicht gegenüber dem Finanzamt sollten Sie auch nachkommen, wenn Sie Gewinne mit dem Handel von Kryptowährungen erzielt haben. Bereits bei der Verletzung der Anzeigepflichten kann die Straftat einer Steuerhinterziehung erfüllt sein.

Bei Gewinnen aus dem Handel mit Kryptowährungen sollten Sie bei einer Erst- oder Nachmeldung an das Finanzamt die Tatsachen genau angeben. Wichtige Angaben hierbei sind:

- Anschaffungsdatum und Veräußerungsdatum,

- Anschaffungskurs und Veräußerungskurs,

- genaue Menge und Art der Kryptowährung (z. B. Bitcoin, Ethereum etc.),

- genutzte Börse oder Plattform (z. B. JustTrade, BISON etc.).

Unter Umständen kann das Fehlen wichtiger Angaben eine Verletzung der Anzeigepflicht bedeuten. Fehlende Angaben werden vom Finanzamt zudem meist geschätzt und Schätzungen fallen selten zugunsten des Steuerpflichtigen aus.

Private Gewinne mit Bitcoin und Co.: Müssen diese versteuert werden?

Die Antwort lautet: Ja! Die lange umstrittene Frage wurde vom Bundesfinanzhof (BFH) mit Urteil vom 14. Februar 2023 grundsätzlich geklärt.

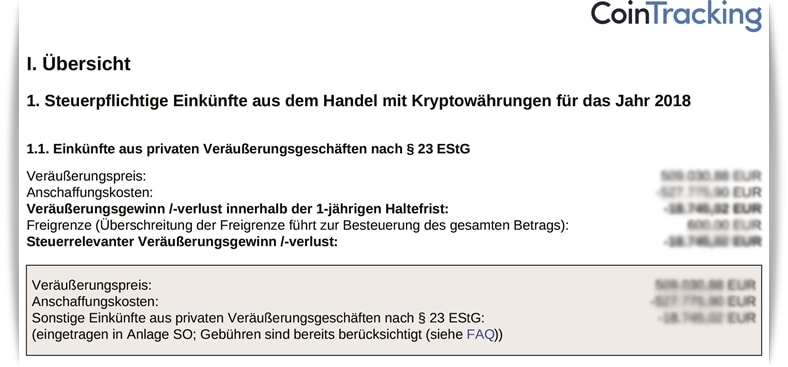

Bereits zuvor gingen die Finanzgerichte davon aus, dass Gewinne aus dem Handel mit Kryptowährungen wie Bitcoin, Ethereum oder Ripple versteuert werden müssen. Dabei stuften sie die digitalen Währungen als Fremdwährungen ein. Gewinne sind jedoch nur dann steuerpflichtig, wenn sie die Freigrenze von 600,00 Euro übersteigen und innerhalb eines Jahres ab dem Ankauf erzielt werden (Spekulationsfrist).

Einkommensteuerpflichtig oder nicht - das hat nun der Bundesfinanzhof geklärt!

Strittig war, ob Kryptowährungen als Wirtschaftsgüter gelten und entsprechend versteuert werden müssen. Ein Steuerzahler klagte gegen die Versteuerung seiner Gewinne aus Verkäufen von Kryptowährungen. Dabei argumentierte er vor dem Finanzgericht Köln (Az.: 14 K 1178/20)), dass es sich bei Kryptowährungen wie Bitcoin um keine sogenannten Wirtschaftsgüter handelt und ein strukturelles Vollzugsdefizit besteht sowie ein Verstoß gegen den Bestimmtheitsgrundsatz vorliegt. Das Finanzgericht in Köln wies am 25.11.2021 die Klage ab (ähnlich wie das Finanzgericht Baden-Württemberg in einem früheren Fall - Az.: 5 K 1996/19). Gegen das Urteil aus Köln legte der Krypto-Anleger jedoch Revision vor dem Bundesfinanzhof ein, welcher die Versteuerung von Kryptogewinnen nun grundsätzlich geklärt hat. (Az.: IX R 3/22).

Bei virtuellen Währungen, die einen Kurswert haben und als Zahlungsmittel auf Handelsplattformen gekauft und verkauft werden können, handelt es sich nach Auffassung des BFH steuerlich um sogenannte „andere Wirtschaftsgüter“, wie z. B. auch Oldtimer oder Veranstaltungstickets. Die technischen Besonderheiten von Bitcoin & Co. spielen keine Rolle für die steuerrechtliche Einordnung. Die Richter wiesen auch die Auffassung zurück, es liege ein strukturelles Vollzugsdefizit vor, weil Geschäfte mit Kryptowährungen kaum kontrollierbar seien. Aus dem Urteil folgt, dass die Gewinne als „private Veräußerungsgeschäfte“ dem Einkommensteuergesetz unterliegen.

Welche Strafe droht bei Steuerhinterziehung mit Kryptowährungen?

Es spielt keine Rolle, ob man Steuern mit Bitcoins hinterzieht oder etwa durch eine Trickserei. Das Strafmaß bei Steuerhinterziehung nach § 370 Abgabenordnung (AO) reicht von einer Geldstrafe bis hin zu 10 Jahren Freiheitsstrafe bei besonders schweren Fällen. Neben der eigentlichen Strafe, die durch ein Gericht verhängt wird, kommen hohe Zinsen und Verspätungszuschläge hinzu.

Faktoren, die bei der Strafzumessung eine Rolle spielen

Bei der tatsächlich verhängten Strafe spielen verschiedene Hintergründe eine entscheidende Rolle. Jeder Einzelfall wird unabhängig voneinander verhandelt – dabei sind Faktoren wie die Höhe der hinterzogenen Steuer sowie eventuell vorhandene Vorstrafen entscheidend. Als Leitlinie hat der Bundesgerichtshof (BGH) folgende Richtlinien entwickelt:

- Hinterzogene Steuer bis 50.000 Euro ➔ Geldstrafe

- Hinterzogene Steuer von mehr als 50.000 Euro ➔ Haftstrafe (ggf. Aussetzung zur Bewährung)

- Hinterzogene Steuer von mehr als 1 Million Euro ➔ Haftstrafe (Öffentliche Hauptverhandlung ist zwingend)

Lesen Sie hierzu auch unseren ausführlichen Artikel zum Thema:

Welche Strafe droht bei Steuerhinterziehung nach § 370 AO?

Bitcoin-Steuerhinterziehung: Ordnungswidrigkeit mit Geldstrafe wegen Leichtfertigkeit?

Eine Steuerhinterziehung muss nicht in jedem Fall eine Straftat sein. Wer diese Tat leichtfertig begeht und dieser Umstand auch belegbar ist, kann auch eine Ordnungswidrigkeit begangen haben. Hierbei ist jedoch ebenso mit einer Strafandrohung von bis zu 50.000 Euro zu rechnen.

Gerade der Umstand, dass die steuerrechtliche Einordnung des Kryptohandels nach wie vor strittig und rechtlich unsicher ist, könnte unter Umständen dafür sorgen, dass man Einzelfälle als Leichtfertigkeit entschuldigen könnte. Beim Vorwurf der Steuerhinterziehung mit Kryptowährungen sollten Sie also möglichst früh einen erfahrenen Anwalt kontaktieren und Ihre Möglichkeiten mit ihm besprechen.

Wann verjährt eine Steuerhinterziehung wegen Kryptohandel?

Eine Steuerhinterziehung verjährt nach 5 Jahren. Bei besonders schweren Fällen setzt die Verjährungsfrist erst nach 15 Jahren ein. Die Frist beginnt hierbei jedoch nicht mit der Abgabe der Steuererklärung, sondern erst am Ende des Jahres, an dem diese abgegeben wurde.

Nutzt eine Selbstanzeige bei Steuerhinterziehung wegen Bitcoins und Co. etwas?

Im deutschen Steuerstrafrecht gibt es die Möglichkeit einer strafbefreienden Selbstanzeige. Das ist auch bei einer Steuerhinterziehung mit Kryptowährungen der Fall. Eine strafbefreiende Wirkung tritt jedoch nur dann ein, wenn die Selbstanzeige vollständig und rechtzeitig abgegeben wird.

Rechtzeitig bedeutet: Sollte das Finanzamt bereits Prüfungen eingeleitet haben, ist die Selbstanzeige nicht mehr strafbefreiend. Dann kann sich die Selbstanzeige lediglich noch strafmildernd auswirken.

Vollständig bedeutet: Es müssen vollumfänglich sämtliche Tatsachen von allen begangenen und nicht verjährten Steuerstraftaten einer Steuerart angegeben werden.

Wie es nach der Selbstanzeige weitergeht

Nach einer erfolgreichen Selbstanzeige müssen die angefallenen Steuern einschließlich der Zinsen nachgezahlt werden. Wenn dabei eine einzelne Steuerstraftat hinterzogene Steuern von mehr als 25.000 Euro umfasst, ist zusätzlich ein Zuschlag von 10 bis 20 % der hinterzogenen Steuern fällig, um Straffreiheit zu erlangen.

Wenn Sie eine Selbstanzeige in Erwägung ziehen, sollten Sie unbedingt vorab einen erfahrenen Anwalt für Strafrecht kontaktieren.

Gibt es bei Kryptobörsen ein Bankgeheimnis?

Häufig halten oder verwahren Kryptospekulanten ihre Kryptowährungen wie Bitcoin oder Ethereum bei einer der großen deutschen Börsen wie etwa JustTrade, BSDEX, Trade Republic oder BISON. Ein sogenanntes Bankgeheimnis existiert dabei nicht. Ermittler erhalten nach einer Anfrage in den meisten Fällen die gewünschten Informationen.

Sollte eine Börse im Ausland ansässig sein, wird es ein bisschen schwieriger. Mit dem Umweg über die sogenannte Amtshilfe der hiesigen Behörde können ebenso sämtliche benötigten Daten eingeholt werden.

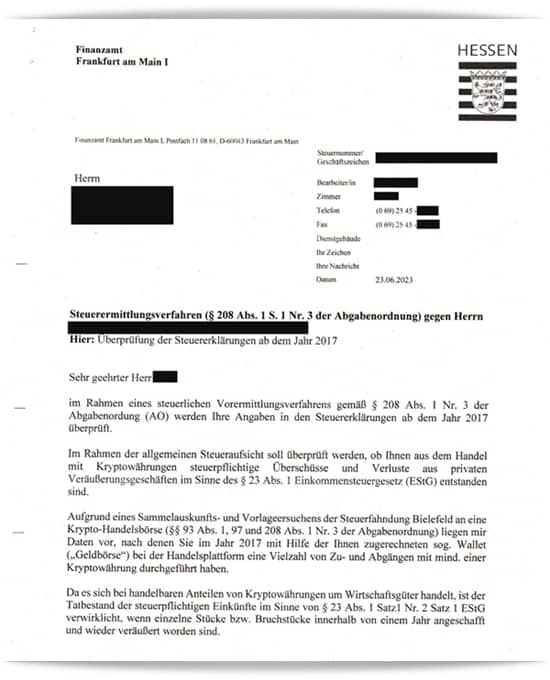

Steuerfahndung bei Kryptowährungen: Droht mir eine Hausdurchsuchung?

Sollten die Finanzbehörden auf Unregelmäßigkeiten aufmerksam geworden sein, folgen Ermittlungen gegen Sie. Somit tritt die sogenannte Steuerfahndung auf - eine Art Kriminalpolizei speziell für Steuerstraftaten. Neben der Befragung von Zeugen und der Auskunftseinholung bei Banken und Kryptobörsen oder der Prüfung einer Transaktionshistorie über die Blockchain nutzt die Steuerfahndung oftmals die Möglichkeit der Durchsuchung von Wohnräumen und Geschäftsräumen.

Droht Ihnen eine Hausdurchsuchung oder fand bereits eine Hausdurchsuchung wegen Steuerhinterziehung mit Kryptowährungen bei Ihnen statt, dann sollten Sie unseren umfangreichen Ratgeber zum Thema lesen und schnellstmöglich Kontakt zu einem erfahrenen Anwalt für Strafrecht aufnehmen.

Ermittlung wegen Steuerhinterziehung mit Kryptowährungen: Wann sollte ich einen Anwalt einschalten?

Bereits im frühen Stadium eines Ermittlungsverfahrens kann eine gute Strafverteidigung ansetzen. Je früher Sie einen Anwalt für Strafrecht kontaktieren, umso besser kann dieser Einfluss auf das Geschehen nehmen. Sollten Sie von einem Ermittlungsverfahren wegen Steuerhinterziehung gegen Sie erfahren haben, ist genaue jetzt die beste Zeit, einen Anwalt zu kontaktieren!

Machen Sie unter keinen Umständen eine Aussage zu den Ihnen vorgeworfenen Steuerstraftaten. Entscheiden Sie sich für Dr. Brauer Rechtsanwälte, werden wir sofort Akteneinsicht beantragen und die komplette Kommunikation mit den Ermittlungsbehörden übernehmen. Selbstverständlich besprechen wir Ihren individuellen Fall ausführlich und klären Sie über sämtliche Möglichkeiten auf, die wir für Ihre Strafverteidigung nutzen können.

Wir bieten Ihnen eine kostenlose Ersteinschätzung

Wir vertreten bundesweit Mandanten beim Vorwurf von Steuerstraftaten und sind auch durch unsere Tätigkeiten in der Darknet-Kriminalität bestens über alle Zusammenhänge mit digitalen Währungen informiert. Unsere Kanzleiräume befinden sich in Bonn, Frankfurt, Stuttgart, Dresden, Hamburg und Berlin. Gerne können wir auch dort in aller Ruhe Ihren Fall besprechen. Zudem sind wir stets per Telefon, E-Mail und WhatsApp erreichbar.

Nutzen Sie unsere kostenlose und unverbindliche Ersteinschätzung für Ihren Problemfall im Steuerstrafrecht. Wir stehen an Ihrer Seite!

Hier finden Sie unser Kontaktformular

Über den Autor

Dr. Matthias Brauer LL.M.

Rechtsanwalt und Fachanwalt Dr. Matthias Brauer ist Kanzleiinhaber und verfügt vor allem im Strafrecht und Verkehrsrecht über eine große Praxiserfahrung.

Standorte der Kanzlei Dr. Brauer Rechtsanwälte sind in Bonn, Frankfurt am Main, Dresden, Hamburg und Berlin. Von dort aus vertreten die Anwälte und Strafverteidiger Mandanten aus und in ganz Deutschland.

Sie haben konkrete Fragen oder benötigen einen starken Rechtsbeistand: Dann nutzen Sie unsere kostenlose Ersteinschätzung und sprechen Sie mit einem unserer Experten.

Wichtiger Hinweis: Sämtliche Informationen auf unserer Website und in unserem Rechtsblog dienen ausschließlich allgemeinen Informationszwecken. Sie stellen keine Rechtsberatung dar und können eine individuelle Beratung durch einen Anwalt nicht ersetzen. Bei jeglichen rechtlichen Angelegenheiten müssen immer die Besonderheiten des Einzelfalls berücksichtigt werden. Auch wenn wir unsere Inhalte stets aktualisieren, kann sich die Rechtslage durch neue Urteile oder Gesetze zwischenzeitlich geändert haben. Wenn Sie eine rechtssichere Auskunft zu Ihrem speziellen Problem benötigen, kontaktieren Sie uns für eine persönliche Beratung. Unsere Ersteinschätzung ist für Sie kostenlos.